個人市県民税の住宅ローン控除について

更新日:2024年1月12日

住宅借入金等特別税額控除は、所得税の住宅借入金等特別控除(住宅ローン控除)に控除しきれない額が生じた場合、その控除しきれない額を市県民税から控除するものです。

市県民税の住宅ローン控除対象者(1、2のすべてに該当した場合です)

1.平成21年から令和7年12月31日までの間に入居しており、所得税の住宅ローン控除を受けている

2.所得税から控除しきれなかった住宅借入金等特別控除がある

住宅ローン控除の計算方法(1か2のいずれか小さい額)

1.所得税の住宅ローン控除可能額のうち所得税で控除しきれなかった額

2.所得税の課税総所得金額等の5%の額(上限97,500円)または7%の額(上限136,500円)

注記:詳しくは下記の表をご確認ください。

| 居住開始年 | 平成21年1月~平成26年3月 | 平成26年4月~令和元年9月※1 | 令和元年10月~令和2年12月※2 | 令和3年1月~令和4年12月※2※3 | 令和4年1月~令和7年12月※4 |

|---|---|---|---|---|---|

| 控除限度額 | A×5% | A×7% | A×7% | A×7% (上限136,500円) | A×5% (上限97,500円) |

※1 平成26年4月以降の入居については、住宅に適用される消費税率が8%または10%である場合です。それ以外の場合は、平成26年3月までの入居と同様です。

※2 消費税率10%で購入した方に限ります。

※3 注文住宅は令和2年10月~令和3年9月末まで、分譲住宅などは令和2年12月~令和3年11月末までに契約する必要があります。

※4 令和6年以降に建築確認を受ける住宅(登記上の建築日が同年6月30日以前のものを除きます。)または建築確認を受けない住宅で登記上の建築日が同年7月1日以降の住宅については、一定の省エネ基準に適合している場合に限ります。

住宅ローン控除の適用を受ける方法

住宅ローン等を利用してマイホーム等を取得し、居住開始した年については必ず確定申告書の提出が必要となります。

確定申告により所得税で住宅ローン控除の適用を受けていれば、所得税の申告内容に基づき、市民税・県民税の住宅ローン控除を適用しますので、納税義務者ご自身で市民税・県民税の住宅ローン控除を適用するための手続きを行っていただく必要はありません。会社員等の給与所得者は、確定申告をした年分の翌年以降の年分については年末調整で所得税の住宅ローン控除の適用を受けることができますので、確定申告により所得税の住宅ローン控除の適用を受けた方と同じく、納税義務者ご自身で市民税・県民税の住宅ローン控除を適用するための手続きを行っていただく必要はありません。

市県民税の住宅ローン控除対象者の確認参考例

源泉徴収票及び確定申告書に次の項目が記載されていない場合は、適用されない場合がありますので、ご確認ください。

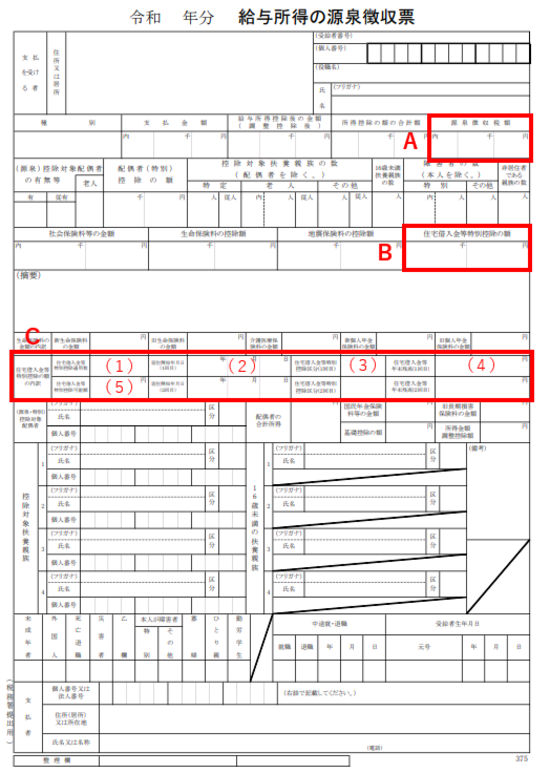

確定申告をしない方は「源泉徴収票(下図参照)」で確認します

A:源泉徴収税額が0円ですか

B:住宅借入金等特別控除の額に記載がありますか

C-1:住宅借入金等特別控除適用数に記載がありますか

C-2:居住開始年月日に記載がありますか

C-3:住宅借入金等特別控除区分に記載がありますか

C-4:住宅借入金等年末残高に記載がありますか

C-5:住宅借入金等可能額に記載がありますか

D:金額がB<C-5になっていますか

住宅借入金等特別控除可能額及び居住開始年月日の記載がない場合または源泉徴収税額が0円でない場合は、市県民税における住宅ローン控除の対象とならないか、所得税の住宅ローン控除が年末調整に反映されていない可能性があります。そのままですと、市県民税の住宅ローン控除の対象となりませんので、お勤め先の給与事務担当者にご確認ください。

確定申告をする方は「確定申告書」で確認します

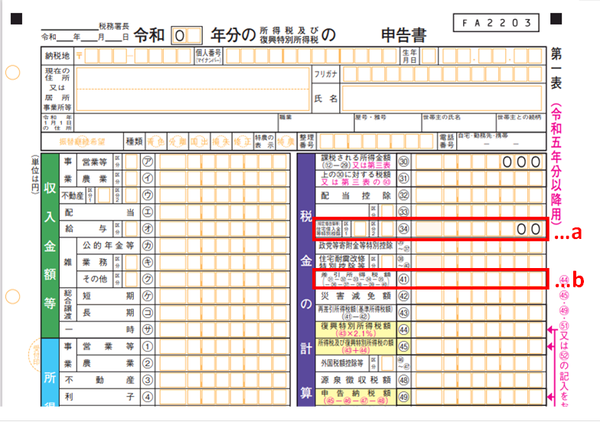

a:第一表の「住宅借入金等特別控除」欄に記載しましたか

b:第一表の「差引所得税額」欄が0円ですか

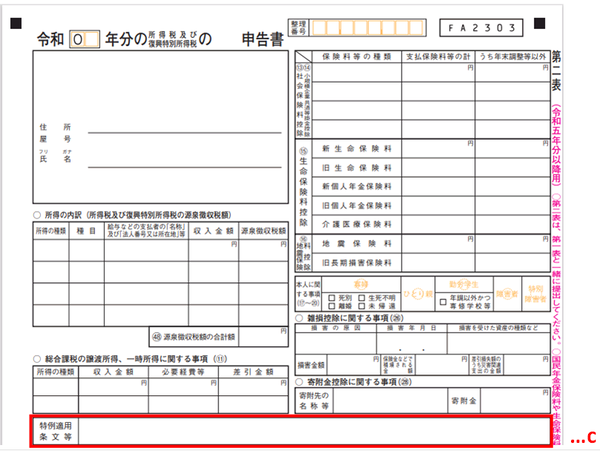

c:第二表の「特例適用条文等」欄への居住開始年月日を記載しましたか

上記全てに記載された内容をもとに、市県民税の住宅ローン控除を計算します。